투자의견 매수, 목표주가 22만원 유지

[서울=뉴시스] 김제이 기자 = NH투자증권은 22일 CJ ENM(035760)에 대해 올해 콘텐츠 판매 및 디지털 부문 신사업 성장 여부가 주안점 이라며 목표주가 22만원과 투자의견 매수를 유지했다. 다만 지난해 4분기의 경우 커머스 제외 전 사업부문 부진으로 영업이익 시장 추정치(컨센서스)를 대폭 하회할 것이라고 전망했다.

이화정 NH투자증권 연구원은 "CJ ENM 주가의 키는 핵심 사업인 미디어 부문으로 올해 미디어 연간 제작비는 지난해와 비슷한 수준에 머무를 것"이라면서 "드라마 슬롯 추가 없을 것이고, 라이브러리 누적에 의한 분기 상각비 상승세도 완만해질 것으로 보이기 때문"이라고 분석했다.

이어 "비용 안정화가 기대되는 만큼 콘텐츠 판매매출 증가 및 디지털 매출 성장(MCN, 티빙)을 통한 이익 레버리지 증대될 수 있는 구간"이라면서 "특히 드라마 판매 시 자회사 연결 효과 뿐 아니라, 판매단가의 약 15%를 유통수수료 매출로 별도 인식까지 가능하다"고 덧붙였다.

또 최근 넷플릭스와의 바인딩 계약으로 판매 매출의 하단이 담보되고, 한중관계 완화 분위기로 중국 수출 재개 가능성 높아지고 있다는 점에 주목해볼 만하다는 게 이 연구원의 의견이다.

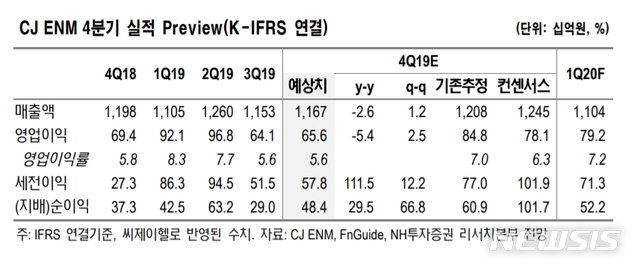

NH투자증권이 예상한 CJ ENM의 지난해 4분기 연결 기준 매출과 영업이익은 각각 1조1670억원, 영업이익 656억원으로 컨센서스 대폭 하회할 것으로 추정했다. 씨제이 헬로부문 제외시 영업이익 528억원을 전망했다.

◎공감언론 뉴시스 [email protected]